از بسياري جهات، بازار ارزديجيتال تفاوتي با بازار سهام ندارد. دارايي به هر شکلي که باشد يک زيربناي منحصر به فرد است و تجزيه و تحليلي که براي رديابي ارزش دارايي انجام مي شود بسيار مشابه است. اگر از اصول تجزيه و تحليل پيروي کنيد، مي توانيد انتظار دريافت نتايج مثبت داشته باشيد. ما در اين مقاله بهترين روش هاي تحليل ارزديجيتال را معرفي مي کنيم.

با افزايش محبوبيت بيت کوين و ساير ارزهاي ديجيتال، تعداد معامله گران در بازار ارزهاي ديجيتال نيز افزايش يافت. نوسان بالاي ارزهاي ديجيتال به معامله گران اجازه مي دهد تا پول خوبي به دست آورند، اما تکيه بر شانس يا شهود در معاملات ايده بدي است. يک معامله گر بايد به طور مداوم بازار را تجزيه و تحليل کند. خوشبختانه امروزه روش هاي مختلفي براي تحليل بازار موجود است. يکي از اين روش تحليل ارز ديجيتال است. علاوه بر اين روش مي توان از تحليل بنيادي و تحليل احساسات نيز استفاده کرد.

تحليل بنيادي چيست؟

با تجزيه و تحليل بنيادي، شما به دنبال پيش بيني قيمت نيستيد؛ بلکه سعي مي کنيد بفهميد چه عواملي مي تواند بر قيمت تأثير بگذارد.

با استفاده از اين تجزيه و تحليل، مي توانيد تعيين کنيد که آيا داده ها مي گويند که ارزديجيتال در حال حاضر قيمت کمتري دارد يا بيش از حد قيمت گذاري شده است. انجام تحليل بنيادي و يافتن تمامي عوامل مؤثر بر حرکات قيمت کار آساني نيست؛ اما اگر بخواهيد مي توانيد آن را بياموزيد و به کار بگيريد.

تحليل احساسات چيست؟

يکي ديگر از بهترين روش هاي تحليل ارزديجيتال تحليل احساسات است. اين روش مي تواند نقش بسيار مفيدي در مبادلات ارزهاي ديجيتال نيز داشته باشد؛ اما بايد در تحليل احساسات در سرمايه گذاري بسيار مراقب باشيد.

با تجزيه و تحليل احساسات، شما فراتر از اعداد و ارقام نگاه مي کنيد تا ببينيد بازيکنان کليدي چگونه فکر مي کنند و چه احساسي نسبت به بازار دارند. اين بازيکنان ممکن است شامل افراد تأثيرگذار، سرمايه گذاران، مديران صندوق هاي تأميني و اقتصاددانان باشند. ايده اصلي در اين روش اين است که داده ها هميشه نشان دهنده آنچه قرار است اتفاق بيفتد نيستند.

اگر بتوانيد اعتماد يا عدم اعتماد عمده در بازار نسبت به يک ارزديجيتال خاص را تشخيص دهيد، مي توانيد بفهميد که رشد يا کاهش شديدي در راه است يا خير. در اين صورت شما مي توانيد بدون اينکه بازار هنوز واکنشي نشان داده باشد آينده آن را پيش بيني کنيد.

تحليل تکنيکال چيست؟

تحليل تکنيکال يکي از بهترين روش هاي تحليل ارزديجيتال است. با تجزيه و آموزش تحليل ارز ديجيتال، شما روندهاي آماري را مطالعه مي کنيد و به حجم و فعاليت هاي تاريخي از جمله حرکات و نوسان قيمت نگاه مي کنيد تا پيش بيني هاي آگاهانه اي در مورد اينکه قيمت در کوتاه مدت و بلندمدت به کجا مي رود داشته باشيد. در اين روش بايد تعيين کنيد که کدام ابزار معاملاتي تکنيکال در استراتژي معاملاتي شما کاربردي و مناسب تر است.

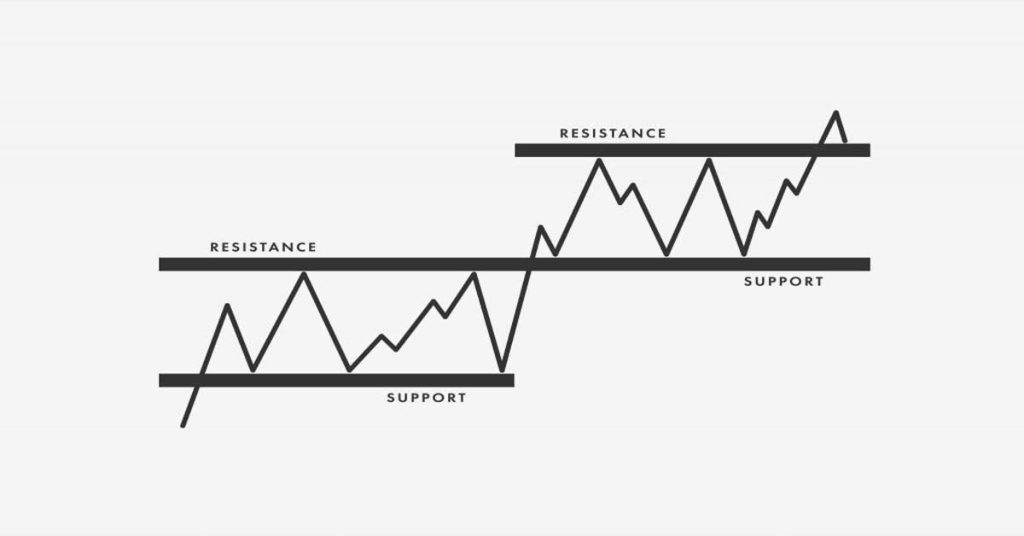

يکي از ابزارهاي بسيار محبوب در تحليل تکنيکال ابزارهاي فيبوناچي است که براي تعيين سطوح مهم در عملکرد قيمت استفاده مي شود. انجام معاملات بر اساس سطوح فيبوناچي عبارت از درنظرگرفتن دو منطقه مهم از قيمت، معمولاً يک بالا و پايين و سپس تقسيم آن بر يک نسبت فيبوناچي براي تعيين سطوح حمايت و مقاومت است.

اين روش براي تجزيه و تحليل نوسان قيمت ارزهاي ديجيتال مي تواند خوب عمل کند، اما اگر قصد استفاده از آن را داريد بايد سريع وارد عمل شويد. با اين همه نوسان، سطوح حمايت و مقاومت مي توانند فراز و نشيب هاي بزرگي را تجربه کنند. نشان دادن عکس العمل به موقع مي تواند شما را به سود برساند.

تحليل تکنيکال روشي براي تعيين چگونگي و زمان معامله يک دارايي و پيش بيني تغييرات احتمالي قيمت آن از طريق مطالعه داده هاي گذشته بازار است. برخلاف تحليل بنيادي، تحليل تکنيکال تلاشي براي تعيين «قيمت واقعي» يک دارايي ندارد. در عوض، بر تاريخچه تغييرات قيمت اين دارايي تکيه مي کند تا آينده آن را پيش بيني کند.

با توجه به اينکه يکي از بهترين روش هاي تحليل ارز ديجيتال، تحليل تکنيکال است، بيش از ديگر روش هاي تحليل بازار به آن مي پردازيم. تحليل تکنيکال بر اساس نظريه داو عمل مي کند. نظريه اي که به نام مبتکر آن چارلز داو نام گذاري شده است.

منظور از تئوري داو در تحليل تکنيکال چيست؟

اين نظريه از شش ايده اساسي تشکيل شده است:

- قيمت يک دارايي در بازار، همه چيز را نشان مي دهد. بر اساس اين ايده، قيمت يک دارايي شامل تمام اطلاعات مربوط به اين دارايي، از جمله احساسات بازار و انتظارات معامله گران است.

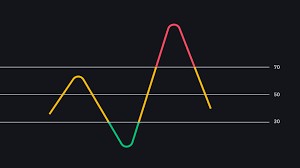

- سه نوع روند در بازار وجود دارد. حرکت قيمت نامنظم نيست؛ بلکه قيمت در طول روندهايي حرکت مي کند. تعدادي روند اوليه يا اصلي وجود دارد که از چند ماه تا بيش از يک سال طول مي کشد. در روندهاي اوليه، روندهاي ثانويه اي وجود دارد که اغلب اصلاحاتي نسبت به روندهاي اوليه هستند و معمولاً چندين هفته طول مي کشند. در نهايت، روندهاي کوتاه مدت يا جزئي وجود دارد که کمتر از يک يا دو هفته به طول مي انجامند.

- هر روند اوليه داراي سه مرحله متوالي است:

- تجمع: در اين مرحله، معامله گران باتجربه شروع به خريد يا فروش يک دارايي مي کنند. از آنجا که تعداد آنها بسيار کم است، قيمت تغيير زيادي نمي کند.

- مشارکت عمومي: همان طور که معامله گران بيشتري متوجه روند جديدي مي شوند و آن را دنبال مي کنند، قيمت به سرعت شروع به تغيير مي کند.

- توزيع: معامله گران با تجربه شروع به توزيع دارايي هاي خود در زمان سفته بازي مي کنند.

- شاخص ها بايد يکديگر را تأييد کنند. سيگنال هاي يک شاخص بايد سيگنال هاي شاخص ديگري را تأييد کنند. در بازار ارزهاي ديجيتال، اين اصل را مي توان در ارتباط بين حرکات جفت ارزهاي ديجيتال مشاهده کرد. لازم به ذکر است اين ايده ها براي درک تحليل تکنيکال به عنوان يکي از بهترين روش هاي تحليل ارز ديجيتال ضروري است.

- حجم بايد روند را تأييد کند. اگر حرکت قيمت با افزايش حجم همراه باشد، به اين معني است که قيمت در جهت روند حرکت مي کند. اگر حجم کاهش يابد، قيمت برخلاف روند حرکت مي کند.

- يک روند تا زماني که سيگنال هاي واضحي از معکوس شدن خود بدهد، ادامه مي يابد. قيمت بيشتر از اينکه روند را تغيير دهد، مطابق با روند فعلي پيش مي رود. تشخيص تغيير روندهاي اوليه مي تواند دشوار باشد. تغيير روندها اغلب با روندهاي ثانويه اشتباه گرفته مي شوند.

انواع روش هاي تحليل تکنيکال کدامند؟

روش هاي زيادي در تحليل تکنيکال استفاده مي شود، اما معمولاً هرکدام به يکي از انواع زير تعلق دارند:

- آمار مربوط به معاملات (حجم و غيره)

- تجزيه و تحليل کندل استيک

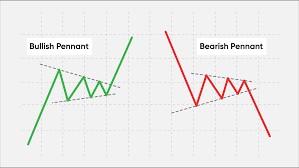

- الگوهاي نموداري

- سطوح مقاومت و حمايت

- انديکاتورهاي تکنيکال

معامله گران با تجربه معمولاً چندين تکنيک مختلف را براي به دست آوردن بهترين روش هاي تحليل ارزديجيتال با هم ترکيب مي کنند و منتظر تأييد متقابل آنها هستند. يک سيگنال تأييد شده را مي توان براي تصميم گيري قابل اعتمادتر در نظر گرفت.

درک اين نکته مهم است که نمي توانيد مطمئن باشيد که قيمت در آينده چگونه حرکت خواهد کرد. اما مي توانيد تعيين کنيد که کدام فرصت ها احتمالاً براي باز کردن يک موقعيت، مناسب هستند و کدام موقعيت ها مناسب نيستند. به همين دليل هميشه مهم است که مديريت ريسک را در نظر داشته باشيد.

1. چارچوب زماني (تايم فريم)

هيچ تايم فريم يا بازه زماني کاملي براي همه ارزهاي ديجيتال وجود ندارد. بازه هاي زماني طولاني تر معمولاً مهم تر هستند، اما اين بدان معنا نيست که در بازه هاي زماني کوتاه تر، معاملات خوبي پيدا نخواهيد کرد. پس پيشنهاد مي شود همواره بازه هاي زماني متعدد را بررسي کنيد و بر اساس آن ها فرصت هاي معاملاتي را ارزيابي نماييد تا در انجام معامله خود به سود برسيد.

انتخاب يک بازه زماني به استراتژي معاملاتي معامله گر بستگي دارد. به اصطلاح، اسکالپرها که موقعيت هاي خود را به سرعت باز و بسته مي کنند، تايم فريم هاي بسيار کوتاهي مانند نمودارهاي 1 دقيقه اي يا 5 دقيقه اي را ترجيح مي دهند. معامله گران روزانه که معمولاً در يک روز وارد معاملات شده و از آن خارج مي شوند، در درجه اول از نمودارهاي 5 دقيقه اي، 15 دقيقه اي يا ساعتي استفاده مي کنند. در نهايت، معامله گراني که رويکرد بلندمدت را ترجيح مي دهند، از نمودارهاي روزانه يا حتي هفتگي استفاده مي کنند.

زماني که بازار، نوسان شديدي را تجربه مي کند، يک بازه زماني کوتاه تر اغلب براي شناسايي نقاط ورودي و خروجي، بهتر از بازه هاي زماني طولاني تر جواب مي دهد. البته به شرطي که در زمان مناسبي وارد معامله شده و از آن خارج شويد. در واقع اگر از تايم فريم مناسب استفاده کنيد مي توانيد از آن به عنوان يکي از بهترين روش هاي تحليل ارز ديجيتال نام ببريد.

2. حجم معاملات

حجم معاملات نقش مهمي در تحليل تکنيکال ارزهاي ديجيتال و ساير دارايي ها ايفا مي کند. حجم، تعداد کوين هاي معامله شده در يک بازه زماني انتخاب شده است. حجم اغلب به صورت رديفي از ستون ها در امتداد پايين نمودار قيمت نشان داده مي شود. ارتفاع اين ستون ها به عنوان يک شناسه بصري براي تعيين حجم عمل مي کند. حجم نشان مي دهد که يک روند چقدر جدي است. روندهاي قوي تر با حجم معاملات بالاتر همراه است و بالعکس؛ در نتيجه از روي حجم مي توانيد اعتبار و قدرت روند را مشخص کنيد.

3. الگوهاي کندل استيک

استفاده از کندل استيک (شمع ها) يکي از بهترين روش هاي تحليل ارزديجيتال است. هر يک از کندل ها در نمودار کندل استيک حرکت قيمت يک کوين را در يک بازه زماني انتخاب شده نشان مي دهد. هر کندل از يک بدنه و حداکثر دو سايه تشکيل شده است و رنگ آن مي تواند سبز يا قرمز باشد. بدنه نشان دهنده تفاوت بين قيمت باز شدن و بسته شدن است. اگر بدنه سبز باشد، پايين آن قيمت باز شدن و بالاي آن قيمت بسته شدن را نشان مي دهد. براي شمع هاي قرمز، برعکس اين موضوع صادق است. بنابراين، کندل سبز نشان مي دهد که قيمت پاياني در اين دوره، بالاتر از قيمت باز شدن بوده؛ يعني قيمت افزايش يافته است. يک شمع سبزرنگ را شمع صعودي مي نامند. در مقابل يک شمع قرمز نشان دهنده کاهش قيمت است و به آن “شمع نزولي” مي گويند. هر دوي اين موارد در تصوير زير قابل مشاهده است.

سايه هايي که از بدنه بيرون مي آيند محدوده قيمت ها را از کمترين تا بالاترين، در آن دوره نشان مي دهند. اين نوع نمودار قيمت، بسيار مفيد است زيرا مهم ترين اطلاعات را در مورد حرکت قيمت در يک زمان معين نشان مي دهد. با کندل استيک مي توانيم به وضوح درک مي کنيم که آيا قيمت در بازه زماني انتخاب شده افزايش يا کاهش يافته است و مقادير حداکثر و حداقل قيمت را براي آن دوره به راحتي ببينيم. گاهي اوقات، برخي از کندل ها در کنار هم الگوهاي خاصي با نام هاي ويژه اي تشکيل مي دهند. بياييد به برخي از آنها نگاه کنيم. استفاده از اين الگوها يکي از بهترين روش هاي تحليل ارز ديجيتال است.

الگوهاي تغيير روند صعودي

الگوهاي معکوس صعودي پس از کاهش قيمت شکل مي گيرد و نشان دهنده تغيير احتمالي روند است. چند نمونه از اين ها در ادامه آمده است.

1.الگوي چکش صعودي: اين الگو يک الگوي تک شمعي است. بدنه شمع کوتاه، يک سايه کوچک در بالا و يک سايه بلند در پايين بدنه قرار دارد. اين الگو نشانه آن است که فروشندگان قيمت را در طول دوره زماني موردنظر پايين تر آورده اند و به دنبال آن فشار شديدي توسط خريداران وارد شده و دوره را با قيمت بالاتر به پايان رسانده اند.

2. انگلفينگ يا شمع پوشاي صعودي: اين الگو يک الگوي دو شمعي است. بدنه شمع دوم صعودي، بدنه شمع اول را که نزولي است کاملاً مي پوشاند. اين الگو به اين معني است که فشار خريداران بر فروشندگان غلبه کرده و حرکت صعودي شتاب قوي تري نسبت به حرکت نزولي داشته است.

3. الگوي ستاره صبحگاهي: اين الگو يک الگوي سه شمعي است و شامل يک شمع با بدنه بسيار کوچک بين شمع هاي بلند نزولي و صعودي است. علاوه بر اين، بدنه شمع وسط با بدنه شمع نزولي همپوشاني ندارد. اين الگو به اين معني است که فشار فروشندگان تمام شده است و روند اکنون صعودي شده است.

الگوي ستاره دنباله دار: اين الگو يک الگوي تک شمعي است که در اصل مخالف الگوي چکش صعودي است. يک شمع ستاره دنباله دار داراي بدنه کوچک است، سايه پاييني کمي دارد و سايه بالايي نسبتاً بلند است.

:: بازدید از این مطلب : 242

|

امتیاز مطلب : 1

|

تعداد امتیازدهندگان : 1

|

مجموع امتیاز : 1